Warren Buffett declarou vitória neste sábado em sua aposta de US$ 1 milhão, que já dura uma década, de que fundos de índice de baixo custo renderão mais do que fundos de hedge mais caros. O bilionário disse em sua carta anual amplamente lida aos acionistas da Berkshire Hathaway que não há “dúvida” de que vencerá a disputa com a gestora de ativos Protégé Partners, que termina em 31 de dezembro.

A seleção de Buffett de um fundo de índice que acompanha o S&P 500 tem tido desempenho melhor do que uma cesta de hedge funds selecionada pela Protégé. Os rendimentos irão para a caridade escolhida do vencedor. “O importante é: quando trilhões de dólares são administrados por Wall Street cobrando taxas elevadas, geralmente serão os gestores que colhem lucros desmesurados, e não os clientes”, escreveu Buffett.

Buffett, de 86 anos, cujos investimentos lhe renderam o apelido de “O Oráculo de Omaha”, também usou sua carta para reiterar seu otimismo sobre o futuro dos Estados Unidos, rejeitar críticas sobre recompra de ações e declarar que não se comprometeu com a manutenção de qualquer um dos investimentos em ações da Berkshire para sempre.

O lucro líquido da Berkshire aumentou quase 15% no quarto trimestre, impulsionado em parte pelos ganhos de fim de ano do mercado de ações, mas os resultados do conglomerado ficaram praticamente estáveis para o ano todo, em parte devido à queda nos lucros da filial ferroviária da BNSF.

O valor contábil, uma medida de ativos menos passivos que é o critério preferido de Buffett para mensurar o patrimônio líquido, subiu 10,7% por ação Classe A em 2016, comparado com um retorno total de 12% no S&P 500, incluindo dividendos.

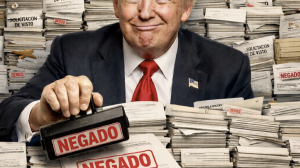

Buffett, um democrata de longa data que criticou o presidente Donald Trump durante a campanha do ano passado, absteve-se de comentar diretamente sobre política na carta. Mas ele atribuiu o crescimento “milagroso” dos Estados Unidos “à engenhosidade humana, a um sistema de mercado, a uma maré de imigrantes talentosos e ambiciosos e ao Estado de Direito”.

O presidente da Berkshire Hathaway há muito critica investidores profissionais que cobram altas taxas de administração e não conseguem vencer o mercado. Buffett estimou em sua carta de sábado que US$ 100 bilhões foram desperdiçados devido a conselhos de investimento ruins na última década.

Mais investidores estão prestando atenção ao conselho de Buffett enquanto perdem a fé nos gestores tradicionais de recursos. O maior beneficiário dessa mudança é o Vanguard Group, que iniciou o primeiro fundo de índice para investidores individuais há 40 anos. No fim de janeiro, seus ativos atingiram o recorde de US$ 4 trilhões, após um ano em que os fundos do Vanguard atraíram mais dinheiro do que todos os rivais combinados. Buffett escolheu um fundo de índice Vanguard como parte de sua aposta de US$ 1 milhão com a Protégé. Em sua carta neste sábado, ele elogiou o fundador do Vanguard, Jack Bogle, como “a pessoa que fez mais pelos investidores norte-americanos.”

“Se 1.000 gestores fazem uma previsão de mercado no início de um ano, é muito provável que as apostas de pelo menos um deles serão corretas por nove anos consecutivos. Claro, 1.000 macacos teriam as mesmas chances de produzir um profeta aparentemente tão sábio. Mas ainda haveria uma diferença: o macaco sortudo não encontraria pessoas na fila para investir com ele”, escreveu Buffett. Fonte: Dow Jones Newswires.